2022生猪年报:告别非瘟时代,红海逐浪而行

|

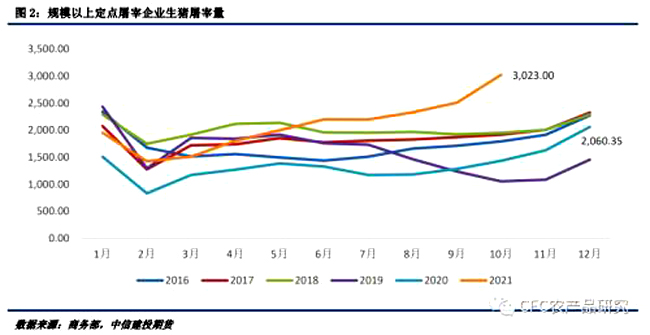

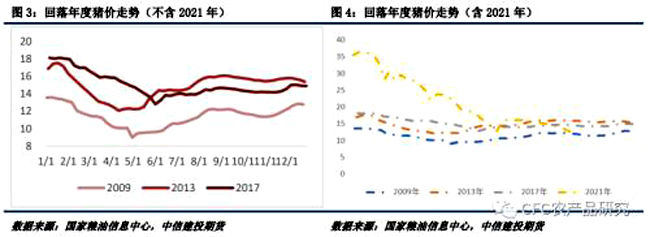

而这样一致的预期没有考虑到供给的充分恢复,反而造成了供给压力的聚集和延迟,现货下跌在5月份之后逐渐超越预期,并在6月底,恐慌出栏的背景下,实现了首次见底。短短一个月,市场的毛亏损规模估计超过200亿元。 (二)恐惧与贪婪,量价的交替 六月生猪定点屠宰量已经超过了过去五年的同期水平,叠加出栏体重偏大的现实,猪肉供给充足,砸出价格低点。随后市场出现小幅反弹,但由于出栏量持续上行,反弹回到成本线后,再度进入下行通道。10月规上定点屠宰量 创纪录地达到3023万头,也对应的年内出现的第二个低点。随着出栏节奏的减缓,10中旬后,市场再度开启反弹。 量高则价低,是非常浅显的因果关系,但出栏量的高低本身也受价格的影响。一般情况下,当价格上行时,压栏是有利的,养殖户既能享受出栏体重的增加,又能得到价格上行的收益。因此,在压栏的加持下,短期供给向后转移,导致价格往往能够在短期超越供需平衡点;相反,当价格下行时,快速出栏将推动价格下行更加迅速,从而又引起市场恐慌的加剧,形成恶性循环。这最终就导致了市场追涨杀跌、大涨大跌的短期波动。我们可以看到这样的现象在6月、7月、10月、11月都有出现,并形成了推动短期行情的主要因素。 (三)期货市场:两次错误,两个机会 生猪期货的波动比现货市场略小,即便如此,今年所创造的“万点行情”也有望成为十年不遇的机会,而期货行情机会往往也意味着市场的判断失误。 第一个判断失误是市场对于冬春季节性非洲猪瘟影响的高估。1月8日生猪期货上市之后,华北和东北局地的非瘟疫情加重,使得原先整体偏弱的市场看法得到扭转,然而局部的猪瘟并没有阻挡全国生猪生产在高利润背景下的产能修复。非洲猪瘟刺激盘面整体上行,叠加现货市场的短期反弹,市场犯错给出交易的入场机会。 第二个判断失误是市场对于下跌深度的错判。春节之后,期货市场开始基于季节性给出相对现货的升水,现货的下跌被认为是季节性因素所主导的。但随着期货升水的程度突破季节性的解释范围后,期货也不得不跟随现货大幅下行。现货和期货市场同时对供需的误判加速了本轮周期的下行,也加深了短期下行的深度。 我们认为,在未来的一段时间内,无论是现货还是期货,都无法再重现2021年的行情幅度。不过即便是超越历史的波动空间,也没有逃离猪周期和供需季节性应有的模式。 |