2022生猪年报:告别非瘟时代,红海逐浪而行

|

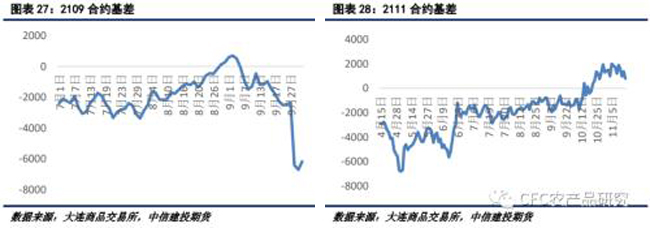

从期现回归的基本能力来看,期货市场表现较好。需要注意的主要是进入交割月前,关注市场交割力量的分布,以及市场对于交割月本身价格的预期。如果对于交割月本身有价格的下行预期,那么很容易在进入交割月之前注入一定的贴水。 2.期货和现货价格波动的不一致 尽管从大部分时间来看,期货和现货价格的波动都是非常一致的,但进入四季度之后,市场也多次出现了期现价格的分化走势。 在生鲜产品上,期现走势的分化是非常正常的情况。底层逻辑上,现货价格代表当前供需平衡的价格,而期货价格代表市场未来的预期,在很多情况下,当前供需平衡的变化不一定会正向传导到远期。常见的价格分化逻辑,一般有: (1)当前短期现货价格回落,但市场对随后的现货价格走势有相反的看法; (2)当前供应增加导致短期价格回落,供应消化后导致远月供给走弱,从而反而推高期货价格(或反之); (3)从利润和产能的长周期角度看,当前价格的下行驱动产能去化,减弱远期压力,反而推动远月上行(或反之); (4)短期市场价格下行,尽管突破了此前的市场预期,但远期合约仍旧面临成本等支撑因素或市场认为盈亏比有限导致资金没有及时跟进。 以上情况说明,在考虑现货市场变化的同时,也需要多考虑期货市场参与者的想法。当前生猪期货市场的机构化和产业参与度都相对较高,部分企业的套保操作也比较成熟,而随着更多的产业链企业进入,整体市场的有效性也有望继续提升。 (三)2022年套保与投机策略 市场当前对于明年生猪市场的预期是比较明确的。从当前的盘面上来看,上半年整体承压,下半年谨慎乐观,contango的价差模式基本对应了我们对于明年利润、产能、价格周期的判断。 从策略上来看,我们对2022年上半年保持比较悲观的看法,叠加情绪因素,可能再度产生相对极端的行情,总体上以反弹后逢高沽空的策略为主。在合约选择上有两个逻辑,如果不细究价格运行的过程带来的合约价格波动,我们认为05的下方空间可能比03更大一些;但如果市场注入偏空预期,波动更大的一般是近月合约。因此需要关注现货价格下行的阶段,在逐月的布局和直接对05合约进行布局之间做出平衡。预计上半年合约的波动区间在11000~16500元/吨。 下半年的市场仍然具有比较强的不确定性,很可能和上半年形成“跷跷板”行情。上半年出现再度见底,利润推动产能的去化深度够深,那么对于远月的利好更强;相反,远月仍然面临比较大的持续供给压力。对于下半年合约,我们总体保持一个区间震荡的看法,可以采用高抛低吸的操作手法。大胆预计的价格区间在15600~18800元/吨。 在前文中,我们较少提及一些具有较大不确定性的事件,例如非洲猪瘟大面积的复发等。我们的供给在逐渐恢复,但非洲猪瘟仍在肆虐。尽管多数企业防控非瘟和与非瘟共存的能力都在提升,我们仍然需要警惕资金借此炒作。关注非洲猪瘟的变化,同时关注盘面多空盈亏比情况,避免短期市场情绪变化带来的冲击。 |