2018年肉羊产业发展概况未来趋势及对策建议

|

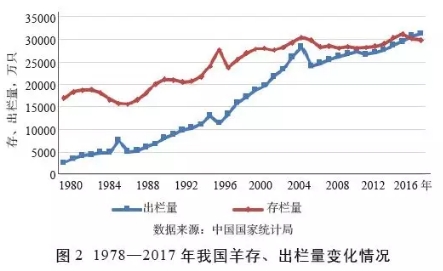

1.2 2018 年我国羊肉供给情况 1.2.1 国内生产情况 ①羊存出栏量。1978—2017 年, 我国羊出栏量从2 621.9 万只上升至31 218.4 万只,增长了10.91 倍;羊存栏量(此处包含毛用羊)从16 993.7 万只上升到29 903.7 万只,增长了75.97%。1978—2015 年,我国羊存栏量一直大于出栏量,2016 年我国羊出栏量反超存栏量。2017 年,我国出栏羊31 218.4 万只,存栏羊29 903.7 万只,可出栏羊数量不足、羊肉消费旺季等是2017 年下半年羊肉价格上涨的重要原因。受羊价上涨影响,养羊场(户)生产积极性提高,2018 年羊存栏量和出栏量或将增加(图2)。 ②羊肉产量及其在肉类总产量中的比重变化。1980—2017 年,羊肉产量从44.48 万t 增长至467.5 万t, 增长了9.51 倍。其中2007—2015 年,我国羊肉产量增速放缓,仅增长了22.19%。肉羊产业是我国畜牧业中的弱势产业,肉羊产量在我国肉类总产量中的比重也较低。1980—2007 年,羊肉在肉类总产量中的比重由3.69% 增至峰值5.57%,增长了1.88%;2007— 2013 年又从5.57% 下降至4.78%,之后又开始上升, 2017 年涨至5.44%,较2013 年增加了0.66%。2018 年, 受羊价上涨拉动,我国羊肉产量继续上涨动力足,在肉类总产量中的占比也将增加(图3)。 1.2.2 羊肉贸易情况 ①我国羊肉分地区进出口情况。我国羊肉进口相对集中,入世以来,我国羊肉进口国(或地区)主要包括新西兰、澳大利亚、乌拉圭、智利和美国。其中,新西兰和澳大利亚是我国主要羊肉进口来源国,且二者进口额总和不断上升。2001—2017 年, 来自澳大利亚的羊肉进口额从393 万美元增长到3.2 亿美元,在我国羊肉进口总额中的占比从19.9% 上升到36.8%;来自新西兰的羊肉进口额也从1 582 万美元增至5.4 亿美元,在我国羊肉进口总额中的占比从80.1% 降至61.4%,但仍处于主导地位。2017 年,来自新西兰和澳大利亚的羊肉进口总额占我国羊肉进口总额的比例已超过98%。 我国羊肉出口较分散,且出口市场非常小。入世以来,我国羊肉出口国家(或地区)主要包括香港、韩国、阿拉伯、澳门、科威特和约旦。其中,2001—2017 年, 对我国香港地区的羊肉出口额整体呈上升趋势,在我国羊肉出口总额中的占比从70% 上升至约90%;对约旦的羊肉出口额则逐渐减少,2006 年在我国羊肉出口总额中的占比达到峰值的36.4%,2017 年则下降至不足1%。我国向其他国家(或地区)的羊肉出口额一直相对较小且较稳定。 |

上一篇:2018年我国奶业形势回顾与展望

下一篇:2019年肉牛牦牛产业发展建议