生猪期货对生猪产业的影响

|

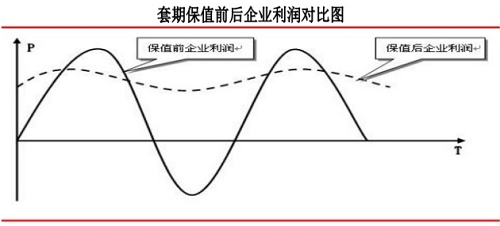

三、行业有了套期保值手段 (一)生猪期货套期保值 生猪期货上市虽然不会直接影响国内生猪供需基本面,但期货套期保值为养殖、屠宰、贸易等产业链上的企业提供了规避价格风险、保值增值的渠道。 生猪产量和价格具有周期性波动的特点,现货价格对供求的引导具有滞后性,这种周期性波动是现货市场自身无法克服的缺陷。生猪期货上市后。养殖者、加工企业和贸易商可以在期货市场中选择合适的时机卖出或买入期货合约,将销售或购买价格事先锁定在相对理想的水平,通过期货市场规避现货价格周期性波动的风险,保证收益的稳定性和增长的可持续性。 所谓期货套期保值,就是经营者利用期货合约,作为将来在现货市场上买卖商品的临时替代物,提前进行买卖操作,预先锁定价格,以规避市场价格大幅波动的风险。 生猪养殖周期比较长,从母猪受孕到仔猪长大出栏,一般需要10个月左右时间。在漫长的养殖周期内,疫病、供需、饲料价格等诸多方面都充满着不确定性,导致未来生猪出栏时价格可能大幅偏离预期。有了生猪期货这个工具,当生猪期货价格适中时,养殖企业就可以在期货市场预先售出与其将来出栏数量相等的生猪期货,提前锁定利润。同时,生猪期货也可帮助屠宰、加工环节预先买入,以防未来生猪价格非理性上涨。 数据来源:网络新闻 套期保值案例一:假设,2月中旬我国猪肉价格较高,生猪养殖利润较高。但随着春节过后,天气转暖,大肥猪需求下降叠加冻猪肉投放,猪价后期面临下降的风险。为此,养殖企业可以提前在期货市场上进行卖出保值。养殖企业可以在生猪2109合约做空,开仓价格27000元/吨。

数据来源:瑞达研究院 (二)生猪、豆粕、玉米——“双锁定” 对于养殖环节来讲,玉米、豆粕等猪饲料构成生产成本的重要组成部分,约占总成本的60%左右。目前国内已经上市玉米、豆粕期货和期权,生产者可以利用该等衍生工具管理饲料价格波动风险,在一定程度上锁定原材料成本。 但是,对于生猪养殖企业来说,仅仅锁定原材料成本对于稳定生猪生产显然是不够的,特别是对于规模化养殖企业来说,生猪价格下跌会给生产经营带来巨大压力,甚至会阻碍生猪产业规模化和标准化进程。 数据来源:瑞达研究院 |