牧原能成为最后的赢家吗?

|

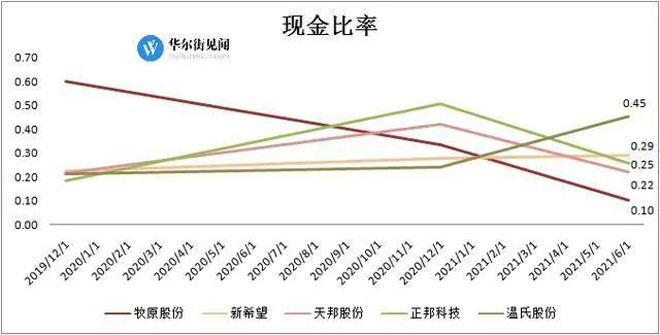

但在这些积极现象背后, 牧原股份也不可避免地遭遇自己的困境。 前文已经提及,牧原股份采用的策略非常清晰——自建自繁自养,这是一种典型的重资产模式。在另一条道路上狂奔的典型是温氏股份——采用的是“公司+农户”的轻资产模式。 重资产模式优势突出:一切掌握在自己手里,能够最大程度地获得利润、掌控节奏。但这同时也带来另外一个问题——资金链紧张。 最近两年以来,虽然在上行周期中,收入及净利润都实现了快速增长,但牧原股份的负债却持续走高。 截至2021年6月末,牧原有息借款(包括长期借款、短期贷款和债券)达329亿,应付账款/票据达265亿,合计593亿,相当于账面货币资金的983%。2020年末,这个比例还只有308%,2019年末更低至143%。 以较保守的短期偿债能力指标——现金比率来衡量,牧原股份已经从2019年底的行业最高值0.60降低到2021年6月底的行业最低值0.10。近2年多的现金消耗正在加速进行。 为应对这个问题,牧原股份在三季报发布的当天,同步发布了总规模达60亿元的大股东定向增发计划。也是在当天,牧原股份接待了高瓴、高毅等24家顶级公私募或投资机构的调研。 一个背景信息是,2019年至今,牧原股份通过可转债、中期票据、定增、短期融资券等方式频繁募资超百亿,更于2个月前刚刚完成了95.5亿元的可转债配售。 一个完整的猪周期长度大约在3-4年,在这场残酷的“鱿鱼游戏”中顺周期扩张、逆周期控本,几乎是猪企逃不开的命运。 |