贸易情报

猪周期与屠宰、肉制品的关系解读

|

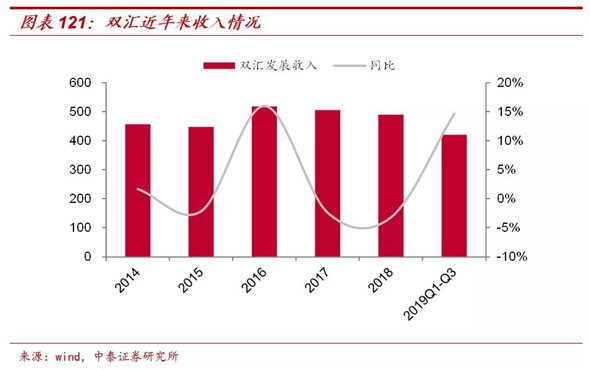

3)成本运营壁垒:低价进口肉+储备肉+猪鸡占比调整增强成本抗风险能力。对比同业,双汇全球产业链布局,可低价进口美国史密斯菲尔德、欧洲猪肉。猪鸡产业链共振,猪鸡用量比例变化、对猪价判断精准,利用价格手段提前储备冻肉库存等。同时上游屠宰的边角料下游肉制品消化,提高转化率,成本优势凸显。 4)先进工艺+管理能力强:公司拥有成熟的工艺控制能力、熟练的技术工人,同时执行严格的检验、检疫标准,整个生产、运输、配送环节均采用ISO9001和HACCP管理模式,有效确保生产产品的高质量。将信息化引入生猪屠宰和肉制品加工业,利用信息化进行流程再造,实现订单采购、订单生产、订单销售,组建了生鲜品事业部、肉制品事业部、化工包装事业部、农牧事业部、综合事业部和商业连锁公司等,进行事业部制管理,提高了公司专业化运作水平。 三、双汇未来超预期点 1)屠宰/鲜冻肉:吨价提升驱动收入和业绩高增长。根据渠道调研,我们预计19Q3鲜冻肉预计销量37万吨,同比-2.6%,吨价预计24339元/kg,同比+47.8%,业绩驱动主要来自冻肉吨价提升及低价成本储备优势。 2)肉制品:调结构、控成本,6次提价总计20%涨幅,未来持续提价预期较强,届时猪价下行利润弹性凸显。 3)原材料涨价,整体毛利率略有承压,期间费用率稳步下降,利润改善明显。19Q4冻肉库存有限,预计收入增速10-15%,利润增速不到20%。盈利预测:预计公司2019-2020年收入分别为557、639亿元,净利润53、59亿元,对应PE为18.6X、16.7X。高分红,股息率5%以上,现金流稳定,长期价值之选。 股价催化:一是美国进口猪肉大幅增加,公司赚取丰厚价差;二是肉制品提价后对冲成本,待猪价下跌,利润弹性凸显。 双汇未来风险点: 风险一:非洲猪瘟疫情造成生猪死亡率提升,生猪供给减少,影响公司屠宰开工率,同时检疫成本支出再增加; 风险二:猪价继续暴涨,加之鸡价涨价,增加肉制品成本压力; 风险三:中美摩擦,美国进口猪肉关税增加+进口量受到限制影响成本及产品协同; 风险四:食品安全风险,年初的肉制品+猪肉类速冻均出现非洲猪瘟检疫报道负面影响。

|